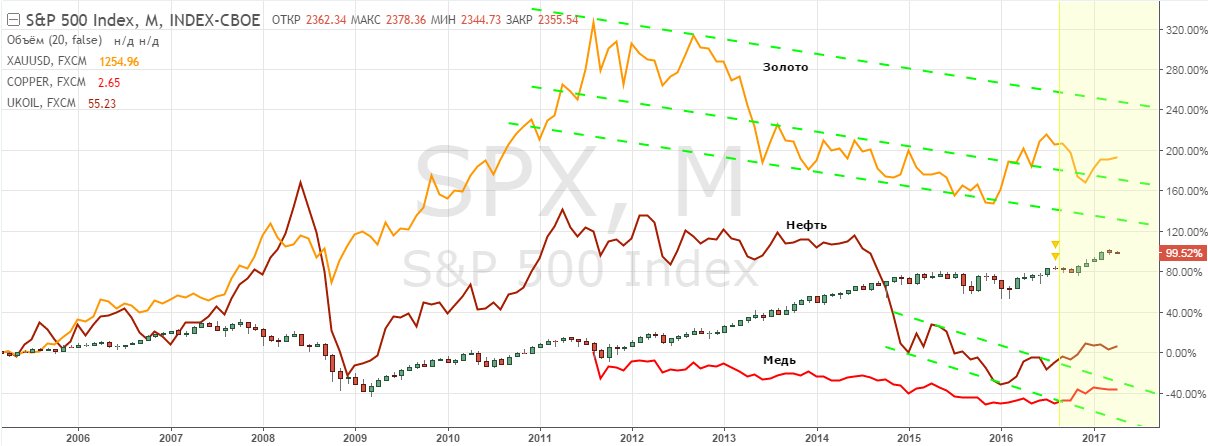

Сравнительная динамика: индекс СиПи и коммодитиз

Продолжение темы «сравнительная динамика». Про фондовые индексы запись уже была. Сейчас — про сырьё. Предыдущая запись про «коммоды» была 01 апреля с.г.

Смотрим Месячные графики.

Давно написано:

Кстати. Про «золото — защитный актив». С 2009 г. цена золота росла вместе с индексом СиПи. Это все так обвал ждали? И при этом покупали и покупали акции? Как те ёжики, что ели кактус и плакали?

Зато в 2011 г., значит, перестали бояться очередного обвала фондового рынка, и цена золота стала падать. Так, что ли?! И снова начали бояться только в 2016 г.?!

Мрак какой…

Цены на сырьевые товары показывают перегретость рынка акций, и опережающими темпами идут вниз, показывая направление фондовым индексам.

Неделю назад:

Всё вниз пошло. Всё.

Немного. Эдакая лёгкая и непринуждённая коррекция. Вместе с индексом СиПи.

Индекс СиПи – вниз. “Всё” – вверх.

Как так?!

Смотрим каждый график отдельно.

Золото

Теперь куда?

Свеча-дож почти «стрекоза». Почти, значит, за продолжение роста.

Им, всяким свечечкам, и так-то вера далеко не 100-процентная, а тут ещё и «почти».

А что, если цена золота к уровню сопротивления пошла? Почему бы и нет?

Потому что раньше не пошла — целый месяц людям голову морочила. Опять же, аналогичные свечи и раньше были: взгляните на график — после таких «бестелесных» свечей цена золота в лучшем случае вбок шла.

Цена золота пошла вбок. Свеча с динной верхней тенью – это совсем не позитивно для цены золота.

Впрочем, график Месячный, а всего-то прошла первая неделя торгов. Непоказательно. Но …

Да уж, точку в этой истории, в самом деле, ставить рано.

Медь

Повторю комментарий из предыдущего Обзора (не первый раз?!), ибо ничего нового сказать нечего:

Опять отскок. Но не разворот. Разворот уже был — вниз. Сейчас, уже второй месяц, идёт снижение. До ближайшего уровня поддержки — это обязательная программа. Там — двойной уровень поддержки.

Так что время для дискуссий на тему «доколе?!» ещё не пришло. Рано. Пока — только негативный прогноз.

Третий.

Третий месяц идёт снижение.

Кстати. В предыдущих Обзорах решил проверить эту связку динамики цены меди и фондовых индексов развивающихся стран, о чём так часто пишут в учебниках и аналитических.

Ответ: в общем — да. Но есть о чём задуматься — совсем не всё по учебнику. (впрочем, на то они и учебники, чтобы упрощать проблему до ясности даже школяру).

Однако, сама иллюстрация за последний год.

Есть связь? Есть.

Что-то первично — что-то вторично. Что именно первично — повод для дискуссии. Но уж точно, что не от динамики индекса ММВБ цена меди колеблется.

Оставим эту красоту для любителей поговорить. Будет им о чём.

Нефть

То был ложный пробой уровня поддержки 52,40$ за баррель.

Это и есть рост?! … Да, он.

Что теперь? Продолжение следует.

Это как с ценой меди — рано ещё ставить точку в этой истории.

Совсем без прогноза, однако, не получится: самый вероятный вариант — снижение. Поскольку разворот вниз можно считать состоявшимся.

Переходим к Недельным графикам.

Заодно посмотрим графики на ещё более мелких тайм-фреймах.

Везде рост по итогам недели. Рост. Даже цены золота, защитного инструмента, между прочим. (или нет? или просто потому что всё вверх?)

Только цена меди вниз. И, немного, индекс СиПи.

Чтобы потом снова всем вместе слиться в экста едином поливе.

Смотрим каждый график отдельно.

Золото

Опять отскок вверх. Однако, уровень сопротивления по тренду сделал своё дело — цена золота проколола его в моменте, но закрепиться выше не смогла, откатилась сильно вниз.

И всё-таки они, уровни, существуют.

Прогноз негативный.

Посмотрим, как выглядит динамика цены золота на более мелких тайм-фреймах.

5 мин.

Вечерний гэп вниз закрыл утренний гэп вверх.

Ждали рост – получили снижение фондового рынка. Спрашивается, в чём защитность этого инструмента торговли? Ответ: в репутации. зпимей (заработай) хорошую репутацию – и любой твой поступок будет оправдан общественным мнением. Ещё и обоснован, и даже подтверждён статистикой.

Прогноз негативный – цена уходит ниже 1 250$.

Посмотрим Часовой график.

За основу разметки берём график из предыдущего Обзора.

Прогноз

Цена золота развернулась вниз, и сформировала волну снижения в коридоре ап-тренда.

Цена золота пошла гэпы закрывать. Для чего ей понадобится выйти вниз из коридора ап-тренда.

Так что волна снижения имеет все шансы переродиться в полноправный даун-тренд.

Итог

Глубокой коррекции не получилось – цена золота росла вместе с рынком акций.

Но сейчас – время коррекции. “Просто коррекция” – это до 1 248$.

Может пойти и ниже. Вместе с индексом СиПи.

Дневной график с «базовой» разметкой.

Можно и боковиком назвать сейчас происходящее. Широкий боковик. Никакого, дескать, тренда.

Назовите. Прогноз от этого не изменится.

Пора расставаться с базой, вниз уходить.

Ап-тренд. Даже два.

Построить можно – бумага всё стерпит. Только роста с февраля нет. Два месяца уж как нет.

И сейчас нет. Три недели как нет.

Для роста есть всё. Совсем. Про ап-тренды уже сказано. Ещё и “консолидация нд уровнем поддержки. Причём не просто каком там надо промежуточным уровнем, а консолидация на нижней границе интервала базы. И всё – никак. Никак цена промежуточный уровень сопротивления 1 241$ пробить не может.

Срамота? Срамота позорная.

Может, всё-таки, потому, что фондовый рынок не растёт? Потому что индекс СиПи – в волне снижения в коридоре (тоже) ап-тренда?

Прогноз негативный. Как и для рынка акций.

Медь

Белая. Но на свечу непохожая. Какое-то недоразумение обоюдохвостое.

Следующая свеча — чёрная. С выходом из коридора ап-тренда вниз.

Следующая свеча – белая?

Вряд ли: формируется новый даун-тренд.

Посмотрим, как выглядит динамика цены на более мелких тайм-фреймах.

5 мин.

График и комментарий к нему — из пятничных Вечерних заметок.

То был локальный минимум, оказывается. С отскоком рынка акций вверх — вполне сочетается.

Отскок. Потому что канал ап-тренда очень крутой, и очень узкий. Называется волна роста в коридоре даун-тренда.

Даун-тренд может изменить параметры, цена меди может ещё немного вырасти, но от этого волна роста в коридоре большого тренда самостоятельным, полноценным, ап-трендом не станет.

Прогноз негативный.

Посмотрим Часовой график.

За основу разметки снова взят график из предыдущего Обзора.

Прогноз

Прогноз был исполнен, локальный минимум был обновлён. После чего начался новый рост.

Обновление локального максимума не привело к формированию нового ап-тренда — цена меди залегла в столь любимый ею боковик, широкий и свободный.

Сейчас опять пора идти вниз.

Негатив. Для рынка акций. Особенно, развивающихся стран. Таких, как Китай и Россия.

Итог

Ап-тренда, даже если просто в коридоре боковика, – нет. Есть даун-тренд. Цена ещё не была на нижней границе коридора баоковика.

Негативный прогноз. Причём, такое впеатление, это, в лучшем случае, средне-срочный прогноз, а не просто на предстояшую неделю.

Дневного графика с разметкой у меня сейчас нет, потому переходим к следующему акту нашего марлезонского балета.

Нефть

Горизонтальный уровень 52,40$ за баррель — опять уровень поддержки.

Надолго? .. Или теперь опять долгожданный только рост?

Рынок акций на этой неделе показал чудный рост. Динамика цены нефти – зеркало динамики рынка акций. Удивляться росту цены нефти не приходится.

рынок акций пошёл вниз – цена нефти себя ждать не заставит.

Посмотрим, что на мелких тайм-фреймах.

5 мин.

Рынок акций растёт, а цена нефти показывает такую отчаянно-негативную динамику?!

ЕвроДоллар обновляет минимумы, пробивая уровни поддержки на Дневном графике, а нас убеждают, что рынок акций растущий?!

Бред.

Прогноз — негативный.

Факт

Как мы знаем, рынок акций пошёл-таки вниз. И сразу всё встало на свои места. Сразу не стало никакого противохода.

Цена нефти могла бы и посильнее упасть, но … Никто не стал перед выходными испытывать свои нервы на прочность. Это вам не рынок акций. Не убежит. В понедельник с утра – всё успеется.

Прогноз негативный – ниже 54$ за баррель.

Часовой график. За основу разметки снова взят график из предыдущего Обзора.

Прогноз

Не ап-тренд, а волна роста в коридоре даун-тренда. Взгляните на прогнозный график, где там предыдущий локальный максимум.

Оттого и коридор новоявленного «ап-тренда» такой узкий. Оттого и гэпы неоднократный, что ненастоящий это ап-тренд.

Прогноз негативный. Цель — ниже 50$ за баррель.

Итог

Всё придётся повторять:

Оттого и коридор новоявленного «ап-тренда» такой узкий. Оттого и гэпы неоднократный, что ненастоящий это ап-тренд.

Оттого узкий, оттого крутой, что ..

Не ап-тренд, а волна роста в коридоре даун-тренда.

Так, это … Так если, то … Когда вниз?

Прогноз по 5-мин.сжатому графику – ниже 54$ за баррель. Это уже – выход из коридора “ап-тренда” вниз.

На что ориентироваться? На рынок акций. Шутка. На уровень поддержки на Недельном и Месячном графиках – уровень 52,40$ за баррель. Цель “коррекции”.

Кстати. Сейчас дискуссия идёт, какую цену нефти раньше увидим – 56,8$ или 54$ за баррель. Жулики! Вмдят же тот же ап-тренд, что и мы только что на рисунке смотрели. Так хоть бы 54,5$ цену сказали!

Однако, никому и в голову, что ли, не приходит, что такие “лестницы в небо” в принципе живут недолго?!

Этой – уже две недели от роду. По меркам “лестницы” и “трубы в небо” – мафусаилов возраст.

Дневной график с «базовой» разметкой.

Рынок акций рос – росла цена нефти. (повторяюсь?) Впрочем, волна роста в коридоре даун-тренда так и так должна была когда-то быть. Почему бы и не на этих днях?

Рынок акций – вниз. Цена нефти – в волну снижения ныряет. (только Сирию сюда не приплетайте.. лишне это)

Середина транзитного интервала – 53,30$. Это даже выше, чем техническая цель 52,40$ за баррель.

Боритесь дальше. Дискутируйте.

На этом Обзор заканчивается. Без выводов. Все уже были сделаны.

Надо бы сделать Обзор по сырьевым валютам. Включая российский рубль

ждем по валютам….