Понедельник начинается в пятницу

Запись большая (или нет? пока не знаю, но зачин былинный, традиционный), потому разделена на части (главы). Так же, частями, по мере их завершения, будет публиковаться.

Часть 1. Итоги пятничных торгов в США

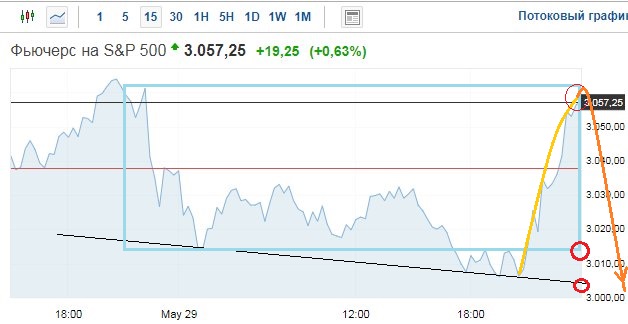

Индекс СиПи

Помните, как все ждали Индекс выше 3 000 п.? Радовались.

Теперь ждите ниже 3 000 п. Печальтесь.

Итог

Развернулись вверх, и – пошли, пошли, пошли!

Сплошной позитив! Восторг! Теперь – только рост!

На этом бы самом месте выключить комьютер, и заняться делами приятными. По хозяйству там, или lkz “счастья в личной жизни”, как мы писали в детстве поздравления на открытках с днём рождения бабушке, соседу дяде Грише, или учительнице по русскому языку.

Но нет! Продолжаем пялиться в монитор.

Эйфория сразу куда-то в сторону ушла.

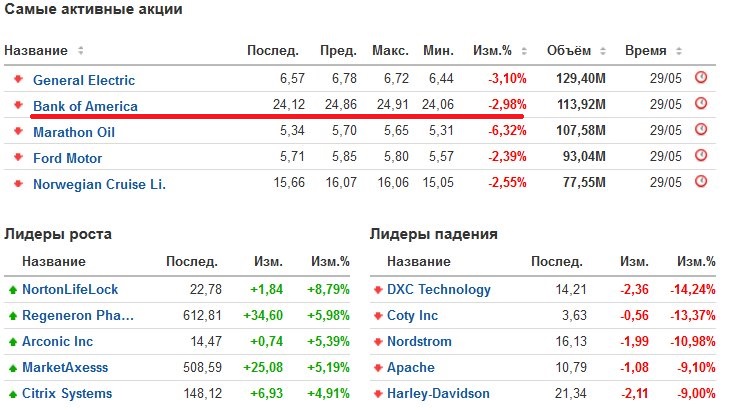

Самые торгуемые акции – в крутом пике. Вся пятёрка лидеров.

И ладно бы абы какие акции. Все – знаковые. Весь спектр отраслей реальной экономики, начиная от автопроизводителей, и заканчивая круизными компаниями.

В лидерах падения – аналогично. (цитирую по Википедии)

DXC Technology — американская ИТ-компания, созданная в 2017 году из объединения активов компании Computer Sciences Corporation и подразделения корпоративных ИТ-услуг HPE Enterprise Services корпорации Hewlett Packard Enterprise.

«Coty» — французско-американский производитель косметических продуктов.

Тут, на самом деле, причина на поверхности/

В ноябре 2019 года косметический гигант Coty, годовой доход которого составляет $8,6 млрд, объявил о покупке 51% Kylie Cosmetics за $600 млн, то есть оценив всю компанию в $1,2 млрд. В результате сделки испытывающая трудности компания со 116-летней историей обзавелась модным брендом, умеющим извлекать пользу из социальных сетей, и получила возможность вдохнуть в собственные финансовые показатели новую жизнь.

Теперь получите. Распишитесь.

Nordstrom, Inc. – сеть роскошных универмагов США, основанная в 1901 году Джоном В. Нордстремом и Карлом Ф. Уоллином. Он возник как обувной магазин и превратился в розничную сеть полного ассортимента с отделами одежды, обуви, сумок, ювелирных изделий, аксессуаров, косметики и ароматов.

Apache Corp. — американская независимая нефтегазовая компания. Штаб-квартира находится в Хьюстоне, штат Техас. Apache является транснациональной корпорацией, деятельность которой помимо США сосредоточена в Аргентине, Австралии, Канаде, Египте и Великобритании.

Harley-Davidson в представлении не нуждается, надеюсь? Падение котировок акций компании всего-навсего на 9%.

Однако, нас больше должны интересовать наиболее торгуемые акции. И прежде всего – акции Банка Америки. “Примета”, которая редко, в уникальных случаях, ошибается в диагнозе ситуации на фондовом рынке. Обычно прогнозы все как на подбор.

Вот и сейчас.

Верь. Не верь Это уже личное дело каждого, верить или не верить. Но – всё-таки.

Есть только один положительный момент, о котором приходится вспоминать, глядя на график “приметы” – как правило, оценка сиуации, как правило, относится именно к текущей ситуации, во время торгов, а не как прогноз результатов следующей сессии.

Вздохнули облегчённо? Можете выдохнуть: мы говорим про итоги пятничных торгов, которые столь многие оценили как позитивные.

Оказывается, нет. Не позитивная.

Парадоксальный вывод получается, согласен. Но куда от него теперь денешься?!

Посмотрим, что с «ориентирами«.

ЕвроДоллар

Прогноз

Прогноз негативный.

Факт

Обновили локальный минимум, и только потом пошёл отскок.

Теперь – снова толко рост? .. Не убедили.

Прогноз негативный.

Кстати: ещё один аргумент в копилку скептически настроенных по поводу ожидания только роста фондового рынка.

По Дневному графику ближайший уровень поддержки — 1,097.

Нефть

Прогноз

Рост? .. Слишком круто взяли. Слишком самонадеянно.

Рост индекса СиПи видите? Нет?! .. Вот именно.

Прогноз негативный.

Факт

Конечно, прогноз был неверный. Такой же, как для индекса СиПи.

Индекс СиПи взлетел – взлетела и цена нефти. (а вы почему думали?)

Пойдёт индекс СиПи вниз – за ним и цена нефти вниз пойдёт.

И никак иначе.

Кстати: парабола. Сами понимаете, о чём это я.

— цена нефти возвращается в базу «А», под уровень 34,50$ за баррель.

Медь

Прогноз

Вот почему кое-какие акции у нас рост показали. Оптимисты!

Отлетались, однако.

Прогноз негативный.

Факт

Опережающий индикатор ситуации на фондовом рынке, как видите – ещё когда сигнал был о росте только росте.

Потом дгугой, после роста по параболе (!).

Пора возвращаться к истокам роста. Туда, откуда фондовые индексы рванули вверх.

Прогноз негативный.

Напоследок то, что обычно показывается сначала.

Фьючерс индекса СиПи

Прогноз

«Ниже 2 980» становится всё реальнее, всё ближе.

Итог

Ракета!

Однако, пора возвращаться на грешную землю.

Итого. Могу сильно ошибаться, как обычно, но молчать не буду: моё мнение, что пятничный подскок был больше актом отчаяния “быков”, последней попыткой убедить мир в своей всеобъемлющей победе на всех фронтах, чем заделом для нового витка роста фондового рынка.

Оптимисты рассчитвают, что уж теперь-то шортисты успокояться надолго, что никто теперь не решится продавать рынок.

А не наоборот?

Ещё одно “кстати”: отчасти, такой стремительный рост мог быть вызван паникой среди шортящий рынок, срочным закрытием коротких позиций.

Тем более, под выходные. Мало кто переносит короткие позы “овер-вик”.

Но …

Крайне дискуссионный вопрос, кто на этот раз больше рискует – те, кто ушёл на выходные в шортах, или те, кто в лонгах.

Часть 2. Индекс РТС и его фьючерс (RIM0)

Начнём с того, что 29 сентября п.г. (см. Обзор) был сделан трендовый анализ собственно самого индекса РТС. Анализировались графики на разных тайм-фреймах, начиная с Месячного.

В данный момент нам интересен Дневной график. (теперь каждую неделю смотрим)

За неделю много чего произошло. Можно построить ап-тренд более-менее ничего. Но не то.

Нужно, конечно, ещё удостовериться в правильности догадки о наличии «восходящего клина», однако, пока что факты говорят о том, что так оно и есть.

Стрелочку вниз рисовать воздержался. День..два — и всем всё станет ясно.

“Восходящий клин”, однозначно. Однако, Индекс не падает, упорно вверх карабкается. Можно даже построить уровни по ап-тренду.

А толку?!

Куда прорыв будет? Куда импульс?

Большинство (?) ждёт, что выход из фигуры будет вверх. Обосновывают всячески. Кто по звёздам, кто по Эллиоту, кто “фундаментально”.

Имеют право!

Но и у других права есть.Чего-чего, а этого добра у нас хватает.

- Скажите, я имею право ..

- Да!

- Вы не дослушали! Я хочу узнать, имею ли я право ..

- Да!

- Значит, я могу …

- Нет!

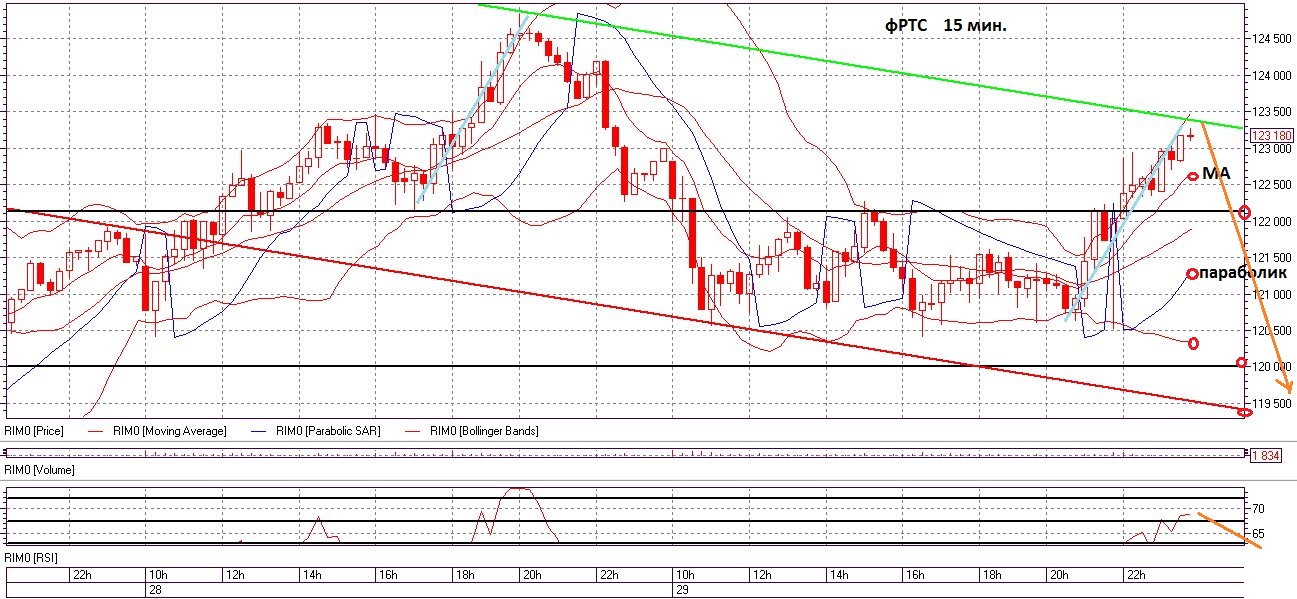

Фьючерс индекса РТС (RIH0)

Дневной график

Всё то же, что на предыдущем графике. Их отличия — на графике РИ есть «базовая» разметка. Естественно, сделанная в начале торговли новым контрактом, а не сейчас, «по случаю».

Так вот. Дополнительный аргумент в пользу варианта с негативным прогнозом, — разворот вниз на верхней границе (транзитного) интервала (уровень 121 070). Как и положено по технике.

Что характерно, снижение затормозилось тоже по технике, на середине интервала (уровень 117 080).

Серьёзный уровень поддержки (и сопротивления тоже, но сейчас это поддержка).

Однако, нет непробиваемых уровней. Именно поэтому сигналом разворота вниз, смены направления, будет пробой уровня 117 080. Будет пробит — ждите тестирование уровня 113 080 (нижняя граница транзитного интервала, граница с нижележащим интервалом базы «В»).

Однако, случился пробой не уровня поддержки, а уровня сопротивления 121 070.

РИ зашёл в базу “С”. Теперь, по технике, только рост.

Первая техническая цель этого роста – середина интервала базы, уровень 127 890.

Укрупним рисунок.

От уровня поддержки – вверх, от уровня сопротивления – вниз.

Однако, чего-то снижение от уровня сопротивления задерживается. Вдоль него РИ идёт. Вверх, естественно.

Пробой будет уровня сопротивления, да? Потому что потому, или потому что “восходящий клин”?

Мне вот так кажется, что эта “консолидация под уровнем сопротивления” неизбежно должна смениться коррекцией до уровня поддержки. А затем и выходом из фигуры “клин” вниз.

Какой у нас ближайший уровень поддержки? Тот самый уровень 121 070.

Так думаю.

Однако.

Вернёмся к делам и заботам сиюминутным.

15-мин. график.

Сегодня ниже 120 000 — как пить дать.

Будет о чём в выходные поговорить, да?

В пятницу был только рост. Примерно такой же, как в четверг. (все заметили?)

Есть о чём в выходные поговорить. А именно: цели роста определены расчётным путём, по паре “МА-Параболик”. Именно так, по вычисленной второй опорной точки на Часовом графике, построен уровень сопротивления по ап-тренду.

Расчётная цель роста по 15-мин. графику выше. Но не выше 124 000.

В целом прогноз – негативный. Больше доверяю целям по Часовому графику, но на 124 000 будет стоять заявка на продажу. Малым объёмом (основной уже задействован).

Закрывать короткие позиции планируется ниже 121 500.

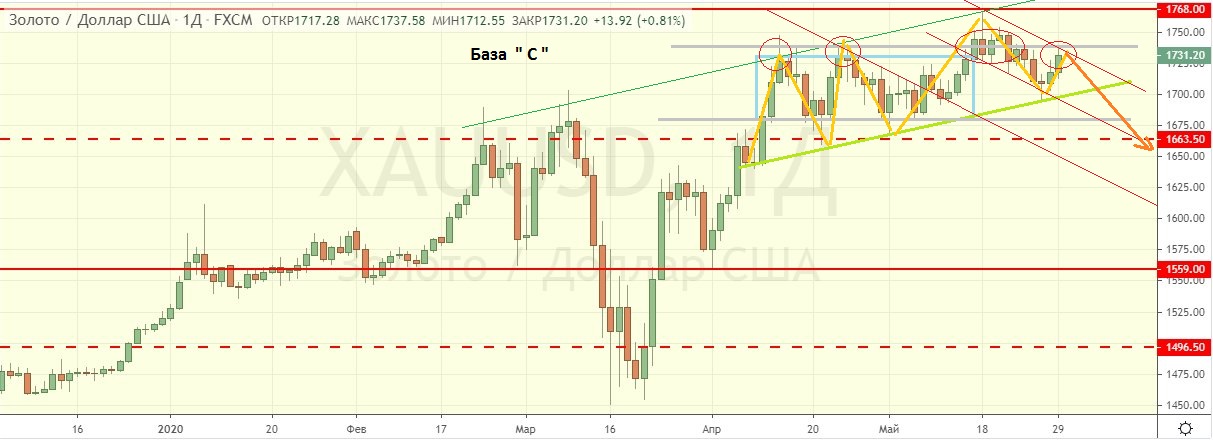

Часть 3. Золото чисто конкретно. Куда? (жанр «как я и говорил»)

Началом темы будем считать запись от 24 февраля с.г.

Графики будем смотреть по порядку, как всегда, от большего тайм-фрейма – к меньшему.

Месяц

24 февраля с.г.

14 марта с.г.

Пока ничего интересного. Можно продолжать всё так же гадать.

Факт

Это прорыв! Цена золота определилась с направлением.

Но не сейчас. Раньше. Сейчас – опять проблема выбора направления.

Вполне вероятно, что так и есть, как изображено на рисунке, – боковик. Цена резко упала, потом снижение по инерции, потом медленно восстанавливается потенциал роста, и снова – цена круто идёт вверх.

Ретест локальныого максимума. Вопрос вопросов – будет ли обновление исторического максимума.

Посмотрим на график ещё раз. Только на сей раз – на свечной график с “базовой” разметкой. (“идея” сохранена в архив сайта Трэйдингвью 7 августа 2016 г . .. т.е., давно, а не по факту, в угоду сиюминутной субъективной оценке ситуации)

Первое, что надо сказать: цена золота “видит” все те уровни, что были отмечены на графике почти 4 года назад. Очень чётко видит и границы интервалов, и середину интервалов.

Возьмём самый последний период наблюдений, предшествующий росту цены золота в 2020 г., и по настоящее время:

1. прорыв наверх из базы “В” в августе 2019 г.,

2. борьба за уровень 1 496,50$ (середина транзитного интервала);

3. прорыв наверх, в базу “С”, в январе 2020 г.

4. далее консолидация на нижней границе интервала базы (уровень 1 559$) и..

Откуда ещё расти, как не с нижней границы интервала базы? Оттуда цена золота и пошла вверх.

Февраль, март, – неудачный старт, только тестирование “в моменте” уровня 1 663,50$ (середина интервала базы “С”). Прорваться в верхнюю половину интервала базы удалось только в апреле.

Май. “Только рост”. Однако, до верхней границы интервала базы цена золота подходила только “в моменте”.

После чего цена откатила вниз.

Будет ли плотное тестирование уровня 1 768$? И, если будет, будет ли пробой уровня сопротивления, или будет разворот вниз? (пусть даже только в рамках “просто коррекции”)

Это к тому, что если “Первое, что надо сказать: цена золота “видит” все те уровни.. “, то “Второе” – это “откуда ещё идти вниз, как не от верхней границы интервала”.

Как видите, не всё так просто и очевидно.

Идём дальше.

Неделя

24 февраля с.г.

14 марта с.г.

Коррекция после роста. Спрогнозированная три недели назад, привела цену на на спрогнозированный тогда же уровень. (совпадение?)

Мало того — цена пошла ещё ниже, пробив уровень поддержки по ап-тренду.

Факт

Как видите, разметку по тренду надо менять на более пологий вариант.

Что, кстати, может свидетельствовать об истощении потенциала роста цены золота.

Смело рапортуем Партии и Правительству: Теперь – только рост! (крики “Ура!”, все встают, звучат здравицы, долгие, продолжительные аплодсменты, переходящие в овации)

Однако, этим построением варианты разметки не исчерпываются.

Суть разметки в том, что цена – не в ап-тренде. Что меняет всю оценку ситуации в принципе.

Разметка подразумевает, что цена золота практически с 100%-ой гарантией уходит в коррекциию, с целью 1 600$ за тройскую унцию. Возможно, что увидим цену и ниже.

Это не значит “разворот на месте, ать-два!”. График, напомним, – Недельный. Но …

Именно на этом варианте разметки я бы и остановлся.

День

24 февраля с.г.

14 марта с.г.

Про ап-тренд — забудьте. Даже если через не хочу.

Прогноз негативный, цель 1 450$, примерно.

(или чуть выше, но это уже неважно — потому что заведомо не дно)

Факт

Насчёт “дна” в марте – ошибочный прогноз был. Отскок – и снова рост.

После чего сформировалось нечто, что можно назвать треугольником (или клином, кому что нравится)

Самый простой и очевидный вывод, то, что называется “первая полочка”, – перед нами классический “бычий вымпел”, фигура продолжения. То есть, рост был – рост продолжится.

Нюанс (вот такой толщины!) в том, что треугольник, “вымпел”, – фигура продолжения тренда.

А где вы тут тренд увидели?! Тот, что был, тот, который ап-тренд, – его в марте коррекцией в пропасть смыло.

Нет, и не может быть, никаких “цена вернулась в старый ап-тренд, сформированный тогда-то и тогда-то” (часто используемая формулировка известной прорицательности и, по совместительству, преподавателя Учебного центра).

Или ищите возможность построить иной вариант ап-тренда, или ..Ищите другие варианты, предусматривающие смену направления.

В нашем случае придётся опираться на вариант “боковик”.

Как видите, прогноз “ниже 1 600” становится более зримым и всё более вероятным.

Чего не скажешь про вариант прогноза “ниже 1 500” – пока ещё слишком большие расхождения в оценкой ситуации на Дневном тайм-фрейме.

Однако, у нас есть возможность уточнить оценку ситуации на свечном варианте представления Дневного графика, да ещё и с его “базовой” разметкой (сохранение в Трэйдингвью – 29 апреля 2017 г.)

Строим ап-тренд, и радуемся, радуемся.

Сейчас, если так судить, начинается очередная волна роста в коридоре ап-тренда. Позитив.

Позитив в том, что цена может ещё раз подняться к уровню 1 768$, и только там развернётся вниз.

Или не развернётся. Сейчас это нам не принципиально. Понятно, что ещё 2% роста – вообще ни о чём, однако, кто вам рост даже на эту малость 100% гарантирует?!

Однако.

Есть некий промежуточный уровень сопротивления (1 735$), выше которого удалось прыгнуть в период 18..21 мая только, возможно, из-за того, чтобы исполнить веление техники протестировать на росте верхнюю границу интервала базы.

Протестировали? Цена свои долги вернула. Теперь может идти вниз. Разметка графика, соответсвенно, меняется следующим образом.

Прогноз, соответственно, негативный. Ближайшая техническая цель снижения – середина интервала базы, уровень 1 663,50$.

До куда цена, впрочем, может не дойти, учитывая уровень поддержки по ап-тренду (это примерно 1 700$), и промежуточный горизонтальный уровень 1 670$.

Моё мнение? Мой выбор?

Я бы предпочёл, в качестве рабочего, негативный вариант, с тэйк-профитом около 1 700$. И вот почему.

Классический восходящий (“повышательный”) треугольник.

Напрашивается ещё одна коррекция, и выход вверх. Повторное тестирование уровня 1 768$, и только потом разворот вниз и большое, большое снижение на обещанные уровни ниже 1 600$.

Мой выбор: техническая цель – нижняя граница интервала базы “С”, уровень 1 559$.

Для простоты: цель (не дно! просто цель) – 1 560$.

Если цена золота поёдёт вверх прямо с текущих значений – добавление объёма открытой короткой позиции. Стоп – выше 1 768$.

Час

Крепнут сомнения в продолжение роста цены золота. Крепнет уверенность в назревшей коррекции прямо с текущих уровней.

Ближайшая цель “просто коррекции” – 1 720$.

Однако, посмотрим на индикаторы. (на свечном графике)

Обратите внимание, что втрой ап-тренд (уровни голубого цвета) построен неправильно – от уровня сопротивления, а не от уровня поддержки.

Мера вынужденная – цена золота рано развернулась вниз, рано начала корректироваться, не дойдя до верхней границы коридора основного ап-тренда.

Это оправдывает обозначение первой цели “просто коррекции” 1 726$, после окончания отскока вверх, к уровню МА (примерно 1 733..1 735$).

Цели ниже 1 726$ предусматривают выход з коридора ап-тренда вниз, как это было показано на предыдущем рисунке.

Вместо “итого” – фрагмент предыдущей записи по теме.

Удивительно то, что многие (если не все) смотрят на золото как защитный актив, инвестиционный инструмент. Отчего и объясняют рост его цены обеспокоенностью безоткатным ростом ведущих мировых фондовых индексов.

Покупка золота как своеобразное хеджирование при покупке высокорисковых инструментов типа акций.

А я вас знаете куда пошлю? Читать Обзор от 07 декабря п.г. Не потому что там прямо вот все выводы и прогнозы прямо в точку, а потому что много ссылок и графиков.

Но лучше сразу открыть Обзор годичной давности, от 09 марта 2019 г. Вот уж где всего много, вот уж где собака порылась.

=====================

Всё копают, грааль ищут, как по динамике цены золота предугадать падение (рост) фондового рынка.

Или, наоборот, как по динамике фондового рынка заработать на росте (снижении) цены золота.

Изобретатели вечного двигателя.

Как поймать чёрную кошку в тёмной комнате.

Её там нет. Давно было сказано.

===================

Это к тому, чтобы подвести вас к главному выводу той самой, годичной давности, записи:

Торгуешь золотом? И торгуй! Хоть физическим, хоть фьючерсом. Можешь даже поставочным контрактом.

Торгуй! И не морочь себе голову.

Акциями торгуешь? И торгуй! Какое тебе дело, что там на рынке сои?!

При чём тут соя? .. А при чём тут цена золота?!

Как и курс биткоина, на который тоже многие возлагали надежды «в случае чего».

Но об этом как-нибудь потом.

Часть 4. Итоги торгов на Ближнем Востоке

Есть такая примета: хасиды — СиПи, саудиты — нефть

В прошлое воскресенье итог торгов в Тель-Авиве — плюс 1,30%, итог торгов в Эр-Рияде — плюс 1,60% ..

Как закончилась неделя вы уже знаете: индекс СиПи — чуть выше, практически остался там же. Цена нефти — аналогично.

Вот вам и примета…

Что сегодня видим.

Израиль

Как ни странно, а?

Прогноз негативный.

Причём и для индекса СиПи.

Причём начиная с понедельника.

Дневной график

Прогноз (неделю назад смотрели)

Имеем полное право построить уровень сопротивления по даун-тренду прямо сейчас.По итогам предстоящей недели для индекса СиПи прогноз негативный.

Саудовская Аравия

Реакция на пятничный взлёт цены нефти. Странно, что не видим ничего подобного на графике израильской биржи.

реакция, надо сказать, своеобразная – сами же испугались своего оптимизма.

После коррекции к утреннему гэпу вверх – коррекция.

Потом – восходящий клин.

Что-то совсем не сильно верится, что “теперь только рост” цены нефти.

Дневной график

Прогноз

Строим уровни по даун-тренду. Классика. После флэта — разворот вниз.

Прогноз для цены нефти — ретест и обновление локального минимума.

Факт

Странно это всё. Рост, в смысле. Тем более – такой рост.

Однако, тоже пора корректироваться.

Много сегодня странностей увидели. Выделим сейчас только то, что ближе к теме итогов торгов на Ближнем Востоке. А именно: рассогласование динамики приметы для индекса СиПи и приметы для цены нефти.

Динамика цены нефти – зеркало динамики рынка акций. Причём первична именно динамика рынка акций. (теперь это, в большой степени, относится и к российскому рынку .. не как раньше – Индексы за ценой нефти как привязанные ходили .. отвязались немного)

Потому ждём снижение всего на следующей неделе.

Как ни странно.

Бывают сбои. Бывают исключения. Всякое бывает. Но если бы такие исключения были правилом — не было бы и приметы про «хасидов и саудитов».

А она — есть.

Итого.

Собственно, всё уже сказано. В четырёх частях этого Обзора. Надеюсь, вам понравилось.

На этом — всё. Запись окончена.

На том и расстанемся до ..

- Поддержите проект морально — добавляйтесь в подписчики

- Поддержите материально

Спасибо всем, кто это уже сделал.

Отдыхайте.