Сравнительная динамика: индекс СиПи и коммодитиз

Продолжение темы «сравнительная динамика». Про фондовые индексы запись уже была. Сейчас — про сырьё. Предыдущая запись про «коммоды» была 15 мая с.г.

Смотрим Месячные графики.

Фондовые индексы вверх — за ними и цены на сырьё потянулись. Фондовые индексы вниз — соответственно. Всё по прописи.

Сделаем графики более читаемым — уберём график индекса СиПи. (кстати: очень хорошо видно, как изменилась динамика индекса СиПи.. никакого вам «только-роста».. прошли те времена..)

Ещё кстати: так, издалека, в таком контексте, динамика индекса СиПи представляется сейчас не в каком-то тренде, а в боковике. И представляется (ошибочно, разумеется!), что теперь снова пора вниз, на нижнюю границу коридора боковика.

Однако, сейчас — не про индекс СиПи.

Индекс СиПи — минус 0,63%

Золото — минус 3,24% , медь — минус 9,88% , нефть — плюс 3,00% .

Нефть – против всех. Не может такого быть. Подозрительно это. Тем более, на таком большом тайм-фрейме.

Смотрим каждый график отдельно.

Золото

Одна надежда у «золотых быков», что, может быть, следующая свеча, в следующем месяце, белой будет.

Снижение продолжается. Первая цель снижения — 1 195$ за тройскую унцию.

Медь

Приближается момент истины: не будет отбоя — обвал рынку акций гарантирован. Не из-за цены меди. Просто индикатор такой.. действенный. Почти как цена нефти и российский рынок акций.

Устоит ли горизонтальный уровень поддержки 4 497$ за тонну? Или цена ниже пойдёт, к уровню поддержки по тренду?

Так сразу и не скажешь.

Нефть

Был двойной уровень сопротивления. Теперь — двойной уровень поддержки. Теперь — всё за рост.

Одно смущает — а остальные-то «коммоды» как? И рынок акций — как? Только цена нефти вверх?!

Не бывает так. Или — все вместе, или — никак.

Теперь эта обособленность цены нефти смущает ещё больше. Особенно, после того, как динамику фондовых индексов разобрали, и пришли к выводу о развороте рынка вниз. Всего. Это не может не касаться цен на сырьевые товары. Какими бы нужными и полезными они не были.

Переходим к Недельным графикам. Заодно посмотрим графики на ещё более мелких тайм-фреймах.

Индекс СиПи — плюс 0,28%

Золото — минус 1,68% , медь — минус 1,04% , нефть — плюс 1,86% .

Смотрим каждый график отдельно.

Золото

Всё уже сказано: цена золота вдруг до 1 236$ опустится.

Или сомневаетесь?

Уже мало кто в этом сомневается. А на что надеются? На рост.

Если рост – то от уровня поддержки. Но будет ли он?

На Месячном графике первая цель снижения — 1 195$ за тройскую унцию. Или что 1 236, что 1 195, – без разницы?

Посмотрим графики на мелких тайм-фреймах. (по сравнению с Месячным все — мелкие)

5-мин.

Какой-то неправильный тренд.

Т.е., правильный, но некрасивый.

Можно построить тренд иначе – для красоты.

Так лучше – появляется надежда на рост. Но общее направление, при любом раскладе, – вниз.

Цена золота – в даун-тренде. Пусть и только на 5-мин. графике.

Или – не только?

Посмотрим Часовой график.

За основу разметки снова график из предыдущего Обзора.

Прогноз

Смена тренда на «вниз» была ещё на позапрошлой неделе. Можно ли сейчас надеяться, что вновь будет смена направления тренда на «вверх»? Можно. Но рассчитывать придётся именно на снижение цены золота.

До 1 260$, считайте, снижение гарантировано.

Это не призыв к шорту, но с правильным стопом — почему бы и нет? Перспективная торговая идея.

Итог

Смена наклона даун-тренда. Теперь он стал более крутым. Даже если снова вернётся к более пологому варианту, ясно, что цена золота уйдёт ниже 1 245$ за тройскую унцию.

На уровень поддержки 1 236$, по Недельному графику.

А ниже?

Дневной график с «базовой» разметкой.

Уйдёт ли цена из интервала базы вниз, ниже уровня 1 241$?

Ответ скорее “нет”, чем “да”. По совокупности полученных сведений на всех рассмотренных тайм-фреймах.

Но сначала – снижение более чем на 1%. А там, внизу, – оглядимся. Обязательно. 100% гарантии, что на уровне порядка 1 240$ (плюс-минус) будет разворот вверх – нет.

А верить можно во что угодно. И в “золото, как инвестиционный, защитный актив”. Этот “защитный” актив, по идее, на росте рынка акций должен был снижаться, как снижалась доходность облигаций, не так ли?

Медь

Большой даун-тренд придётся перечерчивать. Это становится актуальной задачей, поскольку закончился малый ап-тренд (волна роста в коридоре даун-тренда).

Ставится под вопрос и предположение, что горизонтальный уровень поддержки 4 485$ (первая цель снижения) станет разворотным уровнем.

На Месячном графике цена меди уже к горизонтальному уровню поддержки 4 497$ за тонну подходит.

Значит, пробит будет.

На Месячном графике, как и на Недельном, что горизонтальный уровень поддержки 4 485$ пока не пробит. Цена – рядом. Если большой даун-тренд не перечерчивать, оставить пока, как есть, цена подошла к двойному уровню поддержки.

Не пробьёт? Думаете? .. Пока что признаков разворота вверх не видно.

Приближается момент истины: не будет отбоя — обвал рынку акций гарантирован. Не из-за цены меди. Просто индикатор такой.. действенный. Почти как цена нефти и российский рынок акций.

Посмотрим мелкие тайм-фреймы.

5 мин.

График и комментарий взяты из пятничных Вечерних заметок.

Это вы рынок акций? .. Туда?!

Туда. Без иллюзий, пожалуйста. Всё под контролем.

На последних минутах торгов цена меди ещё немного снизилась, но обшей картины это не меняет.

Прогноз – негативный. Если кто ждал отскок вверх, то он уже был.

Часовой график. За основу разметки снова взят график из предыдущего Обзора.

Прогноз

Есть тренд. Даже два.

Отскок ещё может быть, но всё — в рамках даун-тренда.

По 5-мин. графику прогноз какой? Цена уйдёт ниже 4 600$ за тонну. Ну и вот. «Чёрный» (более крутой) даун-тренд смотрим.

Снижение — продолжится.

Итог

Отскоком вверх пока даже не пахнет. Цена собирается уйти ниже 4 500$ за тонну.

Хотя… Касание уровня поддержки на Месячном (Недельном) графике “в моменте” уже был.

Значит, и отскок вверх уже был?!..

Дневной график с «базовой» разметкой.

Цена идёт к границе с базой «А», на уровень 4 515$. И не факт, что там разворот вверх обязателен — многое будет от динамики рынка акций зависеть.

Отскок! Отскок! Будет! Будет! От границы с интервалом нижележащей базы. От уровня поддержки по тренду.

Будет? Чего-то его признаков не видно. По Часовому графику цена собирается уйти ниже 4 500$ за тонну. Там – только уровень поддержки по тренду. Цена уже будет в базе. А в базу – сами знаете что. Свои законы: зашла цена в базу? двигайся на середину её интервала.

Итого – какое? Разворот вверх? .. Ладно. А рынок акций – куда? Ему-то точно рано вверх разворачиваться.

Интересная неделя будет. Последняя неделя месяца. Разворотная вверх, да? Летом – самый рост будет.

(да ну?!..)

Нефть

<***> Реалистический вариант — снижение до уровня поддержки по ап-тренду (примерно до 42,9$).

Т.е., не устоит уровень поддержки (двойной!) на Месячном графике.

Противоречие? Нет. Пока — нет. Противоречия с техникой возникнут в случае пробоя уровня сопротивления 48,56$ на Недельном графике.

Во-от! Противоречия с техникой. Пробой уровня сопротивления 48,56$ на Недельном графике.

Однако, не кажется ли вам, что пробой – ложный?

Посмотрим, что на мелких тайм-фреймах.

5 мин.

Просто даун-трендом тут не обделаешься.

Факт

Сильно с прогнозом ошибся? Теперь – только рост? Разве?! разве не более оптимистический вариант, чем в прогнозе?

Вечером, в пятницу, – обвал? Это вряд ли. Днём – да. И с утра – да. Вечером, в пятницу, – только последки.

С нетерпением ждём понедельник.

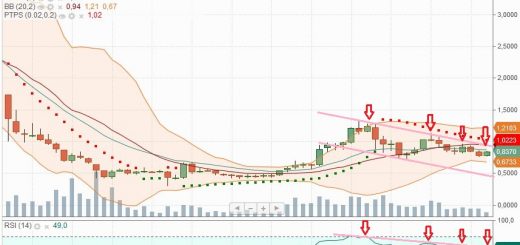

Часовой график. За основу разметки снова взят график из предыдущего Обзора.

Прогноз

Старого даун-тренда уже нет. <***> Цель снижения — ниже 43$ за баррель.

Реалистический сценарий по Недельному графику — снижение примерно до 42,9$.

Итог

Да уж.. Только рост. Был. Вопреки негативному прогнозу. Но..

Один уровень поддержки по ап-тренду. Другой. Ему на смену – третий. Снова придумать ещё чего-нибудь, лишь бы по ап-тренду?

Правильный (от уровня сопротивления) коридор даун-тренда. Прогноз – “ниже 47$ за баррель”.

Ниже 48,56$ (уровень поддержки на Недельном графике) – от нечего делать. (иллюзия?..)

Дневной график с «базовой» разметкой.

Все только ап-тренд видят. Причём считают его вечным.

Однако, обратите внимание, что цена нефти пошла вбок раньше, чем подошла к уровню сопротивления по тренду. Начала под ним “консолидироваться”. А фактически это 0 начало волны снижения в коридоре ап-тренда. Т.е., цена имеет все шансы пройтись таким странным боковиком до нижней границы коридора ап-тренда.

Кстати, цена нефти и ранее, после таких преждевременных боковиков, вдруг, вместо “роста после консолидации”, не росла, а падала.

Ещё одно соображение: судя по последним двум локальным максимумам и двум минимумам, сам ап-тренд надо перестраивать на более пологий.

Отчего уровень поддержки по тренду сдвинется, самым естественным образом, вниз.

5-мин. и Часовой график говорят о крайне высокой вероятности пробоя горизонтального уровня поддержки 48,4$ на Дневном графике.

И поделом. Поскольку разворот на верхней границе интервала базы, под которой сейчас идёт консолидация, предполагает первой технической целью снижения середину интервала базы, уровень 44,6$ за баррель.

На Недельном графике это предполагает снижение на нижнюю границу коридора ап-тренда.

Ещё более пессимистически смотрится, при таком снижении, ситуация на Месячном графике.

Так – куда?!

Туда. Во-первых, не надо выделываться. Не бывает такого, чтобы протяжённое время какой-то отдельный “коммодитиз” шёл против общего потока. Нефть, как вы видите, идёт. Пока. Пора возвращаться в русло.

Во-вторых, динамика цены нефти – зеркало динамики рынка акций. На эту тему даже писал несколько раз.

Да и с какой стати?! Это есть-пить надо каждый день. И народа становится всё больше. А на что людям бензин, если машина не по карману? Да и заправка её – накладна. Нефтехимия? А кому её продукцию продавать, если экономика трещит по швам? Если компании разоряются, предприятия закрываются?

Золото – тоже не совсем корректный пример. Ну, инвестировали вы, накупили цацок. И, вдруг, стали безработным.

Или – думали купить золото, а потом прикинули, как вас увольняют с работы, а у вас семья, дети, – вы что, побежите золото-брильянты скупать?!

В-третьих… Техника – против роста.

А ещё есть .. Много чего есть. О том, как информацией о запасах нефти манипулируют. О том, что у берегов Сингапура скопилось невиданное количество танкеров. О рекордном росте добычи в странах Ближнего востока, Иране, России.

Самое главное, к чему приходят и аналитики Зерохеджа, – динамика цены роста полностью оторвалась от фундаментальных факторов.

Кстати: пожары в Канаде закончились.

На этом Обзор заканчивается. Без выводов. Все уже были сделаны.

Постараюсь сделать Обзор по сырьевым валютам. Включая российский рубль.

Примечание: на истину в первой инстанции не претендую.