Сравнительная динамика: индекс СиПи и коммодитиз

Продолжение темы «сравнительная динамика». Про фондовые индексы запись уже была. Сейчас — про сырьё. Предыдущая запись про «коммоды» была 17 декабря с.г.

Смотрим Месячные графики.

Повтор старого-старого комментария.

Кстати. Про «золото — защитный актив». С 2009 г. цена золота росла вместе с индексом СиПи. Это все так обвал ждали? И при этом покупали и покупали акции? Как те ёжики, что ели кактус и плакали?

Зато в 2011 г., значит, перестали бояться очередного обвала фондового рынка, и цена золота стала падать. Так, что ли?! И снова начали бояться только в 2016 г.?!

Мрак какой…

Две недели назад:

Рост цены нефти обогнал рост цены меди, которая (медь), похоже, отдохнуть от роста захотела.

Это очень странная картина, когда с динамикой фондового рынка, точнее, рынка акций США, согласуется только динамика цены нефти. (да и то – после большого перерыва, и с недавнего времени)

Цена меди? Нет. Цена золота, особенно, если делать привычный для многих акцент на его “защитность”, – нет.

Смотрим каждый график отдельно.

Золото

Сейчас про покупку золота разговоров мньше стало, но.. Гаданий, где «дно» сейчас в разы больше.

Цена золота, тем временем, двигается к уровню 1 044$. И не похоже, что там «дно».

А как же “защитность”? А вот так! Приходим к выводу, если придерживаться канона, что в начале 2016 г. инвесторы ещё чего-то боялись, страховались от опасностей вложения средств в рынок акций.

С августа (!) 2016 г. уже не боялись ничего. Никакого консерватизма – только хард-кор!

Год, счтайте, закончился. Товарная биржа уже чисто номинально будет работать в последние буквально часы, оставшиеся до Нового года. (сегодня католическое Рождество – принимайте поздравления, дорогие мои читатели-католики… есть такие?..)

Может, пора уже начинать бояться? Не пора ли развернуться вверх?

Если нет, то пора забыть про эти сказки. Про “золото – защитный инструмент”. Про “рынок акций вниз – цена золота вверх, и наоборот”.

Если когда золото и становится привлекательным активом, так только в периоды повышенной волатильности на рынке акций. Тоже цена будет туда-сюда прыгать, но не с такой амплитудой, что на рынке акций. Терпимо, короче.

Вот и вся его “защитность”.

Хотя это тоже… Одна из точек зрения. Одно из устоявшихся мнений. Посмотрите на график. Период 2013 .. 2015 гг. Сравните волатильность индекса СиПи и цены золота. (“и перестаньте смешить мои тапочки”(с))

Такой же биржевой товар, как и все прочие.

Медь

Три недели назад, в начале месяца, написано:

Однако, цена меди не со всяким рынком акций коррелирует — давно уже аналитики делают акцент на «рынок акций развивающихся стран». Таких, как Китай и Россия.

Цена меди откатилась от своих ноябрьских максимумов. Это — намёк?!

Неделю назад:

Однако, неделю назад свеча ещё была белая. Сейчас — чёрная.

Новый, более пологий, даун-тренд?!

Похоже на то.

Более пологий, более стабильный.

Оптимистов можно “утешить” тем, что есть и другие варианты оценки ситуации: расширяющийся треугольник, например.

Уровень сопротивления по ап-тренду можно клонировать, и получить коридор ап-тренда. Неправильно, не от уровня поддержки, построенного, но – тем не менее.

Как ни крути, прогноз получается негативным – снижение почти на 9%. После чего может быть разворот вверх.

Может и не быть.

И где тогда ловить рынок акций? В ожидании разворота вверх? На сколько тогда прогнонозируется снижение рынка акций, спрашивается? Особенно, рынка акций развивающихся стран?

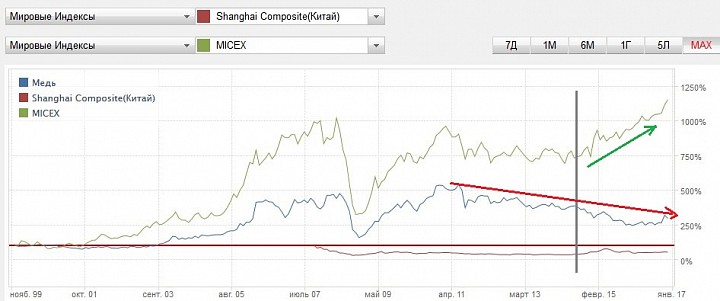

Кстати. Решил проверить эту связку динамики цены меди и фондовых индексов развивающихся стран.

Таких, как Китай и Россия.

Очень хорошо видна корреляция динамики цены меди и индекса ММВБ. С Шанхайским индексом что-то явное не то. Стагнация идёт. И давно. если вот такое сравнение проводить.

Выяснилось и нечто тревожащее: получается, что последние два года (или около того) на российском рынке надувается пузырь.

Для иллюстрации сказанного посмотрим те же данные на другом отрезке времени.

Пробой ценой меди уровня сопротивления по даун-тренду – октябрь с.г. Начало рождественского (новогоднего) ралли на фондовом рынке. Ралли закончится цена, надо полагать, вернётся восвояси.

Но сейчас хочется обратить внимание именно на раскорреляцию динамики цены меди и динамики индекса ММВБ.

Неправильная формулировка. Какая, нафик, “раскорреляция”?! Отличная корреляция. Только.. обратная.

Это уже что-то новенькое.

Дарю кому-то тему диссертации. Может, кто даже Нобеля потом получит.

Так можно ли рассматривать динамику цены меди как индикатор ситуации на фондовом рынке?!

Можно.

Всё познаётся в сравнении. Но надо ещё выбрать, что сравнивать, и за какой период.

Про “пузырь” что? Беру ли свои слова обратно?

Не беру. Вам оставляю. Для размышлений. (про диссертацию и “нобеля” – разве это была шутка?..)

Основной вывод: продолжаем смотреть графики Меди и далее. Очень полезно, получается. Не только “для общего развития”.

Нефть

На этой неделе закрытие повыше будет. Но.. вопросы всё те же.

Можно и новые задать. Например: а вдруг на этом графике тоже (как на графике Меди) новый даун-тренд объявился? Более пологий, более стабильный.

Закрытие предыдущей недели было 55,33$ за баррель.

Опять снижение.

Про “более пологий, более стабильный” – не лишено резона.

Что в итоге? При любом варианте предусматривается коррекция с текущих значений минимум до горизонтального уровня поддержки 52,40$ за баррель.

Всего-то на 5%. Но .. Минимум. А не максимум. (почувствуйте разницу)

Переходим к Недельным графикам.

Заодно посмотрим графики на ещё более мелких тайм-фреймах.

Кое-что поменялось. И это — принципиальные изменения: теперь вниз глядит не только цена золота, но и меди.

Пора рисовать на графике Меди уровень сопротивления? Пусть и по ап-тренду, но .. Разворот вниз, что ли?!

Смотрим каждый график отдельно.

Золото

До уровня поддержки по тренду (теперь это, примерно, 1 115$) уже не так далеко — чуть более 1%.

Будет ли там отскок — вечный вопрос. (это при том, что до него ещё дойти надо — что тоже всегда под вопросом)

Ага! Испугался?

Цена вбок пошла.

Разворот вверх готовится, или… ?

Посмотрим, как выглядит динамика цены на более мелких тайм-фреймах.

5 мин.

Хотелось бы вверх протянуть стрелочку, но… Похоже на “консолидацию перед снижением”.

Т.е., более вероятно, что цена золота, скорее всего, сначала сбегает вниз. И только после этого будет попытка обновления локального максимума.

Посмотрим Часовой график.

За основу разметки берём график из предыдущего Обзора.

Прогноз

Минимум обновлён. Не просто локальный, а цена вышла из коридора тренда вниз. Или внизу есть ещё один уровень поддержки, и тот, что на рисунке, — не нижняя граница коридора тренда, или начинается новый даун-тренд, более крутой.

В любом случае, это означает, что на разворот вверх прямо сейчас особо рассчитывать не приходится. Только надеяться.

Итог

Разворот ли это? Вряд ли. Даже в роли “волны роста в коридоре даун-тренда” динамика цены золота смотрится неубедительно. Хоть сейчас вниз.

Однако, можно ожидать продолжение движения вбок. С имитацией роста. Пока цена не упрётся в верхнюю границу коридора даун-тренда. (кстати: построение – аутентик предыдущему)

Т.е., “падение” откладывается, а не отменяется.

Отскок выше 1 140$ маловероятен.

Дневной график с «базовой» разметкой.

Середина интервала базы ( уровень 1 124,50$) – серьёзный уровень поддержки. Ещё и разворотный уровень.

Это многое объясняет в текущей динамике.

Кстати, про 1 140$, это я, пожалуй, погорячился. Или сильно перестраховался. Есть уровень сопротивления пониже. Горизонтальный уровень 1 133$. Именно с ним сейчас цена бодается.

Так какой прогноз-то?..

В среднесроке? Негатив. До Нового года серьёзных подвижек ждать не приходится. Ни вверх, ни вниз.

Кстати. В предыдущем Обзоре комментарий заканчивался так:

(личное мнение? куда рынок акций — туда и цена золота.. а куда цена акций — более-менее ясно.. более ясно, чем куда цена золота)

(разумеется, личное мнение.. а чьё же ещё?..)

Медь

Фрагмент комментария к графику из Обзора двухнедельной давности:

Похоже, что прогноз верный. В плане разворота вниз от уровня сопротивления «по треугольнику».

Это очень важный нюанс: по треугольнику. Не по тренду. Рассматривали этот языковедческий вопрос в комментарии к Месячному графику. Там остановились на варианте “даун-тренд”, что и помыслить невозможно в случае Недельного графика. Вроде бы.

То есть – никакого разворота вверх не было. Отскок.

То есть – горизонтальный уровень поддержки, основание треугольника, будет пробит.

Негатив вообще и в частности. (рынок акций!)

Посмотрим, как выглядит динамика цены на более мелких тайм-фреймах.

5 мин.

График и комментарий взяты из Вечерних заметок.

С такой прытью снижаться — из любого боковика выйти можно.

В данном случае — вниз.

Как насчёт понедельника? Рождество. Товарная биржа тоже работать не будет?

Посмотрим Часовой график.

За основу разметки снова взят график из предыдущего Обзора.

Прогноз

Снижение будет продолжено.

Что это означает для рынка акций — вы догадываетесь.

Итог

Снижение будет продолжено.

Что ещё добавить?!

Дневного графика с разметкой у меня сейчас нет, потому переходим к следующему акту нашего марлезонского балета.

Нефть

Говорить о пробое уровня сопротивления по ап-тренду пока рано. Можно, но пробой очень неубедительный. Называется «как прикажете тренд построить?» Одна единственная чёрная свеча — и можно говорить о развороте вниз. Пусть это будет всего лишь просто коррекция.

Пусть это будет всего лишь просто коррекция.

Посмотрим, что на мелких тайм-фреймах.

5 мин.

Боковик. Не ап-тренд.

Остальное уже следствие.

Факт

Не было ап-тренда, и это – не ап-тренд.

Цена нефти в боковике, под верхней границей его коридора.

Цена – под уровнем сопротивления. Потому и стрелочка – вниз.

Часовой график. За основу разметки снова взят график из предыдущего Обзора.

Прогноз

Не суждено цене в ближайшее время снова до 57$ подняться — вон как резко упала с того раза. Здесь что-то есть, что сделало пробой ложным.

Про доллар вниз говорили? .. Надо бы — про два. Минимум.

Итог

Прогноз негативный.

Снижение до 53,5$ за баррель – это программа-минимум.

Дневной график с «базовой» разметкой.

Повтор комментария из Обзора недельной давности:

Подпрыгнуть — можно. До 56$. Если повезёт.

Разворот вниз, под границей с вышележащей базой, уже был.Хочешь-не хочешь, а на середину транзитного интервала (53,3$ за баррель) придётся вернуться.

Коридор тренда большой — можно и сильно ниже 53$ сходить.

А также.

Динамика цены нефти — зеркало динамики рынка акций. (с)

Динамика цены меди — за снижение. За снижение рынка акций.

Золото – обычный биржевой товар.

Получается, что за “коммоды” голосуют за снижение всего.

На этом Обзор заканчивается. Без выводов. Все уже были сделаны.

Постараюсь сделать Обзор по сырьевым валютам. Включая российский рубль.